美债抛售堪比加息最疯狂之时:10年期收益率创1年半来最大两日涨幅

作者: 投资币 时间: 2024-11-24 11:26 阅读: 739

由于强劲的美国经济数据,强化了包括美联储主席鲍威尔在内的美联储官员所发出的5月前不太可能开始降息的信息,美债市场在过去两个交易日持续遭遇了堪称疯狂的大举抛售。

行情数据显示,各期限美债收益率在周一集体大幅上涨,债券收益率与价格反向。

其中,2年期美债收益率上涨11.7个基点报4.483%,5年期美债收益率上涨13.8个基点报4.123%,10年期美债收益率上涨13.7个基点报4.161%,30年期美债收益率上涨11.7个基点报4.339%。

在周一当天公布的1月ISM服务业活动指数超出经济学家预期之后,10年期美债收益率在盘中迅速录得了两位数的基点涨幅,五年期美债收益率则触及了4.13%的年内高点。

而在上周五,美国国债市场刚刚才经历了近一年来最糟糕的一天——两年期和五年期美债收益率分别上涨了逾15个基点,此前强劲的1月非农就业数据使市场对美国迅速转向宽松货币政策的希望破灭。

叠加来看,在过去两个交易日,被誉为“全球资产定价之锚”的10年期美债收益率已累计上涨了近30个基点,这是自2022年6月以来最大的两日升幅。

而要知道,2022年6月几乎可以算得上是美联储本轮紧缩周期所迈入的最为激进阶段——当月美联储加息幅度首次达到75个基点,并正式启动了缩表进程。可以说,在眼下这个业内公认的2024“降息年”,美债却意外走出了类似一年半前的疯狂抛售行情,不免会令所有债市交易员感到不可思议。

而毫无疑问,美债收益率现阶段的疯涨,也是投资者认为美联储将等待更长时间才会降息的最直观反馈。

美联储主席鲍威尔当地时间周日在一场电视采访中重申了他在1月利率决议后发表的评论——即美联储在3月份举行的下一次政策会议上降息可能为时过早。鲍威尔表示,“我们希望看到更多证据表明通胀正在可持续地降至2%。我们的信心正在上升。我们只是希望在我们迈出开始降息这一非常重要的步骤之前,能有更充足的信心。”

无独有偶,明尼阿波利斯联储主席卡什卡利周一也发表了类似的鹰派言论。本周余下时间,还将有约九位联储官员将发表讲话。

CreditSights高级固定收益策略师Zachary Griffiths表示,这些央行官员言论也是影响周一市场的一个因素。他指出,“结合最新的经济数据,这一切都表明,此前对通胀下降的所有乐观情绪可能都已走得太远了。”

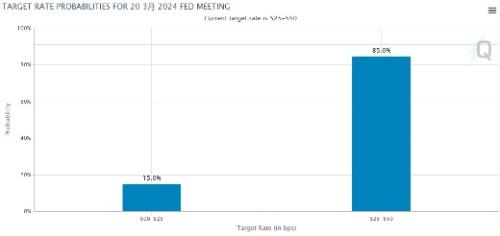

就在四周前,投资者还一度认为3月份降息几乎是板上钉钉的事。但根据芝商所(CME)的Fed Watch工具,交易员眼下预计美联储3月降息的可能性已仅剩下15%,低于一周前的46%,预计5月降息的可能性为64%。

BTIG董事总经理兼全球利率交易联席主管Tom di Galoma表示,收益率上涨归因于,“鲍威尔的鹰派发言、我们看到的好于预期的就业数据以及债券供应问题——供应不断增加。他补充称,上周市场也处于”超买状态。

展望本周余下几个交易日,蒙特利尔银行资本市场利率策略主管Ian Lyngen表示,对未来三天国债拍卖的预期,也给收益率带来了额外的上行压力。

按照日程安排,美国财政部本周将标售1210亿美元的附息国债,其中包括将于周二发行的540亿美元三年期国债、周三的420亿美元10年期国债和周四的250亿美元30年期国债。