大信号!三千亿巨头拟“入主” 科创板首单“A收A”

作者: 投资币 时间: 2024-11-25 02:03 阅读: 754

2024年“A收A”再现新玩法。市值超3400亿元的医疗器械“一哥”迈瑞医疗拟斥资超66亿元,拿下科创板公司惠泰医疗的控制权。

据了解,本次交易是双方积极寻求产业合作的成果,通过相互间技术和市场资源的优势整合,共同探索创新医疗器械行业外延式发展模式,同时这也是科创板首单“A收A”实现控制权转让的案例。

科创板首单“A收A” 迈瑞医疗拟“入主”

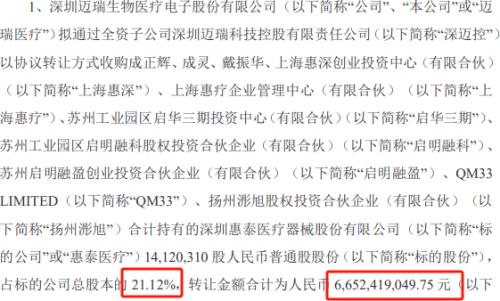

迈瑞医疗1月28日晚发布公告,公司拟通过全资子公司深迈控以协议转让方式收购成正辉、成灵、戴振华等多名转让方合计持有的惠泰医疗1412万股人民币普通股股份,占标的公司总股本的21.12%,转让金额合计为人民币66.52亿元。

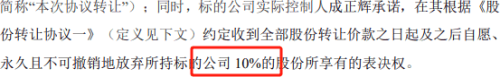

同时,标的公司实际控制人成正辉承诺,在其根据约定收到全部股份转让价款之日起及之后自愿、永久且不可撤销地放弃所持标的公司10%的股份所享有的表决权。

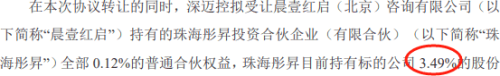

此外,深迈控还拟受让晨壹红启(北京)咨询有限公司持有的珠海彤昇投资合伙企业(有限合伙)(简称“珠海彤昇”)全部0.12%的普通合伙权益,珠海彤昇目前持有标的公司3.49%的股份。

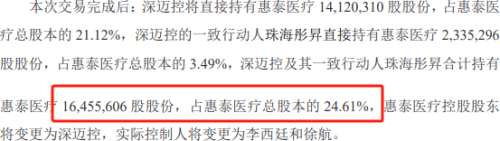

上述三方面交易完成后,深迈控将直接持有惠泰医疗1412万股股份,占惠泰医疗总股本的21.12%,深迈控的一致行动人珠海彤昇直接持有惠泰医疗233.53万股股份,占惠泰医疗总股本的3.49%,深迈控及其一致行动人珠海彤昇合计持有惠泰医疗1645.56万股股份,占惠泰医疗总股本的24.61%,惠泰医疗控股股东将变更为深迈控,实际控制人将变更为李西廷和徐航。

医疗器械龙头强强联合,实现1+1>2

在业界看来,本次交易中两大龙头公司携手,将有望助推动国产医疗器械行业高质量发展。

其中,迈瑞医疗是我国医疗器械领域的综合龙头,拥有生命信息与支持、体外诊断和医学影像三大支柱业务,2023年前三季度营业收入近300亿元,海外营收破百亿元,过去三年净利润增速均保持在20%以上。

而惠泰医疗则是国产电生理及血管介入领域的细分龙头,心脏电生理产品覆盖医院超过800家,血管介入类产品覆盖医院超过3000家,并已取得14个产品的欧盟CE认证,在九十多个国家和地区完成注册和市场准入,过去三年净利润增长幅度超过60%。

迈瑞医疗和惠泰医疗都来自深圳,在技术研发、区域供应链、产能等方面互补性强,双方合作有利于完善产品组合、扩展全球销售,在电生理、医疗影像、外周介入等多个领域强化实现产业协同,实现双赢共生局面。

据了解,迈瑞医疗此前已经先后收购了Datascope、DiaSys、Zonare等多家国际龙头企业,本次收购有望成为国内医疗器械龙头之间产业并购的新标杆,实现1+1>2的共同发展目标。

溢价收购,或引发科创板公司价值重估

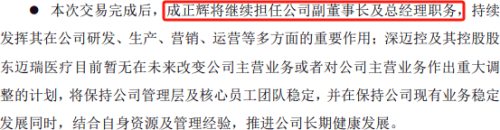

公告显示,本次交易完成后,惠泰医疗将继续保持公司管理层及核心员工团队稳定,公司主营业务不会发生变化,惠泰医疗的原实控人成正辉仍为惠泰医疗的第二大股东,并将继续担任副董事长和总经理职务。

可以看出,本次收购并非原实控人套现离场,而是希望通过引入迈瑞医疗进一步做大做强。双方不但采取措施确保主营业务和管理层的稳定,而且将借助迈瑞医疗在医疗器械行业内丰富的资源优势和各自在细分领域的经验积累,推进惠泰医疗长期健康发展。这将给惠泰医疗的中小投资者吃下一颗“定心丸”。

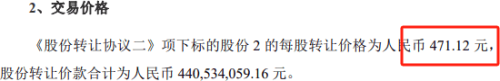

值得注意的是,本次交易的收购价格为每股惠泰医疗股票471.12元。按照公告披露前一交易日股价计算,本次交易的收购溢价超过30%。经过最近一年的调整,惠泰医疗的股价已经从最高点每股464.19元下调至如今360.53元,PE(TTM)不足50,而科创50指数近期下探至746点,PE(TTM)降低至40.6,不论个股还是板块整体估值都已来到较低水平。

业内人士表示,迈瑞医疗选择在此时出手进场溢价收购,表明对惠泰医疗发展的长期看好。同时,在一定程度上,也可能意味着,经过阶段性较为充分的调整之后,科创板半导体、生物医药、高端制造等战略新兴产业个股即将迎来向上修复机会,未来板块估值走势或出现趋势性改善。

暖风频吹,科创板并购有望持续升温

2023年以来,证监会多次表态支持上市公司通过市场化并购重组等方式做优做强,强调支持上市公司注入优质资产、市场化并购重组,激发经营活力。近期,监管层通过优化并购重组规则和审核机制,举办并购重组专门座谈会和专项培训等方式,频频向市场吹风,传递积极监管态度。

在此背景下,科创板通过并购重组实现产业整合的热情显著升温。2024年开年以来,不到一个月内,就有普源精电、亚信安全、思瑞浦等科创板公司接连发布重组预案。其中,亚信安全是科创板首单收购港交所上市公司的案例,思瑞浦是2023年11月证监会发布定向可转债规则后,沪市首单定向可转债案例。

有投行人士分析称,本次迈瑞医疗收购惠泰医疗控制权的快速推进,也与近期监管层支持上市公司通过资本市场开展高质量产业并购有关。作为市场关注度较高的“A收A”交易,迈瑞医疗选择以协议转让、现金收购方式取得惠泰医疗的控股权,整体体现了监管对此类上市公司整合的支持态度,有助于消除市场对于“A控A”的一些误解。

另据记者采访获悉,在科创板市场大幅调整,相关指标处于历史低位的背景下,代表“硬科技”的科创板或迎来价值重估机会,未来围绕科创板公司的产业整合有望加速,并购重组可能成为推动科创板上市公司高质量发展的一条主线。