百亿私募仓位略有下降 股票私募整体仍维持高仓位运行

作者: 投资币 时间: 2024-11-23 20:33 阅读: 1269

股票私募仓位整体有所下降,但仍有近八成。

10月23日,A股三大股指低开低走,盘中一度跌超2%。在此之前,股票私募仓位依然处于较高水平,但已出现小幅减仓。

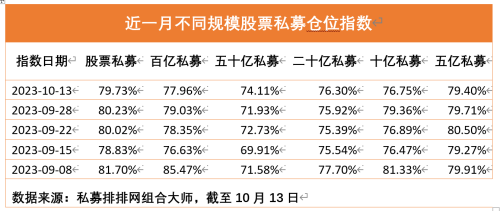

截至10月13日(因信息披露合规等原因,私募基金净值及业绩测算数据相对滞后),股票私募仓位指数为79.73%,较上周小幅下降0.5%,但依然高出年内79.25%的平均仓位水平,处于较高水平。同时,股票私募仓位出现分歧,低仓位股票私募更倾向于加仓。

股票私募仓位依然较高

截至10月13日,股票私募仓位指数为79.73%,较上周小幅下降0.5%,但依然高出年内79.25%的平均仓位水平,处于较高水平。

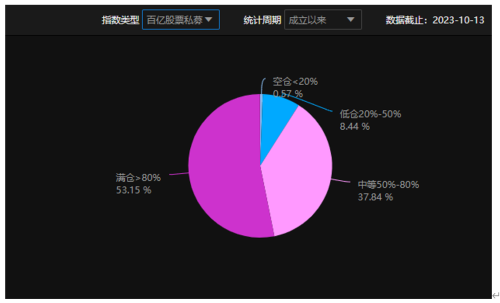

具体来看,满仓(仓位>80%)股票私募占比为57.17%,中等(50%≤仓位≤80%)仓位股票私募占比为31.84%,而低仓(20%≤仓位<50%)和空仓(仓位<20%)股票私募占比分别仅为10.01%和0.98%,主要是中等仓位私募占比提升。<>

同时,股票私募仓位出现分歧,低仓位股票私募更倾向于加仓。

私募排排网组合大师数据显示,截至10月13日,五亿规模股票私募仓位指数最高,为79.40%,前期仓位较低的五十亿和二十亿规模的股票私募选择加仓,担心错过抄底的机会。其中五十亿规模股票私募加仓了2.18个百分点至74.11%,二十亿规模股票私募加仓了0.38个百分点至76.30%。

另外,百亿规模股票私募仓位指数为77.96%,较前一周下降1.07%。其中53.15%的百亿股票私募选择满仓,37.84%的百亿股票私募选择中等仓位,低仓和空仓百亿股票私募占比不到10%。

不过,近期已有多家私募宣布自购或跟投。

中欧瑞博投资10月18日宣布,基于对中国经济的长期看好、中国资本市场长期稳定发展和公司主动投资管理能力的信心,本着与投资者风险共担、利益共享的原则,公司将于近期使用自有资金合计1000万元,投资旗下正在发行募集的新产品,在产品运作期间长期持有。

林园投资、止于至善投资也宣布正在进行跟投和自购。林园投资表示,基于对中国经济和资本市场的长期看好以及对旗下基金产品的充足信心,即日起公司或实控人林园本人将跟投公司旗下所有产品新增净申购额的20%。止于至善投资则在今年三季度进行了1000万元的自购。

用积极的心态去寻找机会

震荡的市场下,不少私募认为,市场信心低迷意味着投资者当前预期已处于低位,当下更应该用积极的心态去寻找机会。

淡水泉认为,对于当前经济运行的状态,一方面,从宏观数据看,随着政策不断落地,PMI重返扩张区间,消费、工业企业等经济指标从低位逐步抬升,表征经济显现企稳复苏态势;另一方面,从“双节”假期消费数据看,旅游出行数据继续恢复,但低成本消费特征明显,房地产销售短暂改观后也未迎来传统的“金九银十”旺季,微观需求依然偏弱。后续需关注经济修复的持续性和稳定性,这将决定市场信心恢复的程度。

“三季度经济数据超出市场预期,但短期的经济数据改善并不足以带动市场扭转对于长期问题的悲观态度,对市场情绪的影响较小,或仍需等待积极因素的持续积累,尤其是科技创新、产业升级等有助于缓解市场对于长期问题悲观情绪的因素。” 星石投资表示,当前海外因素对于股市的影响有所放大,但历史经验显示,影响国内股市中长期走势的核心因素为国内经济宏观基本面和产业周期,目前更应该关注国内基本面的边际变化。从股市资金面看,在新增资金有限的情况下,市场或仍将以结构性机会为主,关注边际变化或有助于寻找新的投资机会。

融智投资基金经理夏风光指出,目前股市的下跌和基本面是背离的。而且从外部情况来看,美元利率大周期见顶是大概率的;即使美元利率维持在相对的高位,只要A股上市公司盈利增速能够恢复,A股资产配置价值就在。从历史统计看,每次情绪面出现高度恐慌,股指会出现加速见底的走势,这一次或也不例外。预计急跌后将完成探底,重演2018年年底的走势的可能性比较大。

展望四季度,正圆投资称,以标准化处理的市场估值为前瞻指标,A股市场ROE、ROA见底指向盈利底部或已确立,扭转趋势在政策组合拳的驱动下正在不断积蓄,此外,四季度国内外重要会议的密集召开将明确政策预期,进一步打开基本面扭转上行空间,增量资金也有望先行于扭转上行过程,市场回稳上行值得期待。

投资机会上,名禹资产建议关注前期下跌较多、短期景气度较好的新能源板块,细分行业如海风、逆变器等,关注低估值高股息的石化、煤炭、金融。