兵贵神速!两大公募巨头火速出手!申报深证50ETF

作者: 投资币 时间: 2024-11-02 01:30 阅读: 1145

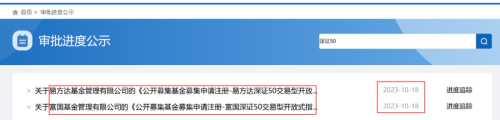

兵贵神速!10月18日,深证50指数(399850)刚一发布,跟踪深证50的ETF就火速上报。

10月18日晚,证监会官网消息显示,易方达基金和富国基金两大公募巨头,于当天上报了跟踪深证50的交易型开放式指数证券投资基金(下称“深证50ETF”),成为饮“头啖汤”者。券商中国记者了解到,目前还有基金公司在积极筹备深证50ETF。

有公募分析表示,深证50指数的推出丰富了深市优质企业投资标的,将有望成为境内新的标杆性宽基指数,满足投资者更为多元的指数化投资需求,同时引导资源要素流向国家重点领域龙头企业,为实体经济引入资金活水。

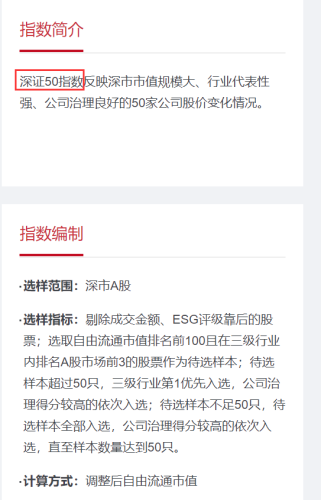

指数编制剔除ESG评级靠后的股票

据公开报道,深证50指数18日于深圳证券交易所正式发布,由深交所全资子公司深圳证券信息有限公司发布实时行情。

深圳证券信息有限公司官网信息显示,深证50指数反映深市市值规模大、行业代表性强、公司治理良好的50家公司股价变化情况。在编制上,该指数剔除成交金额、ESG评级靠后的股票;选取自由流通市值排名前100且在三级行业内排名A股市场前3的股票作为待选样本;待选样本超过50只,三级行业第1优先入选,公司治理得分较高的依次入选;待选样本不足50只,待选样本全部入选,公司治理得分较高的依次入选,直至样本数量达到50只。

深交所统计显示,截至2023年9月底,深证50样本公司总市值7.6万亿元,自由流通市值4.2万亿元,近一年日均成交金额658.3亿元。深交所相关负责人表示,这是深交所加大高质量指数供给,服务投资者指数化投资需求的重要举措,旨在进一步丰富优质企业投资标的,引导资源要素流向国家重点领域龙头企业,为实体经济引入资金活水。

易方达基金指数研究部总经理庞亚平表示,深证50指数反映了深市市值规模大、行业代表性强、公司治理良好的头部公司股价走势,指数覆盖了很多行业代表性的核心龙头上市公司,行业覆盖均衡全面,能较好地反映我国经济产业结构的动态变化。深证50指数的推出,将进一步丰富市场优质企业投资标的,为实体经济发展引来资金活水。

除易方达和富国基金外,券商中国记者了解到目前还有基金公司在积极筹备深证50ETF。某家头部公募内部人士对记者表示,该公司内部之前有讨论过,目前尚未上报。

更侧重成长型行业

深证50指数一经发布就受到机构追捧,和该指数特性有着密切关系。

具体来看,深证50前三大权重行业分别为工业、信息技术和可选消费,占比分别为21%、18%、17%,较传统宽基指数更侧重成长型行业。战略性新兴产业样本公司39家,权重占77%,先进制造、数字经济、绿色低碳等重点领域样本公司34家,权重占71%。深证50民营经济含量高,民企样本公司33家,权重占66%,主要集中于新一代信息技术、生物产业、新能源等实体经济领域。

以先进制造领域为例,该指数个股包含动力电池龙头企业宁德时代、医疗企业龙头迈瑞医疗等;在数字经济领域,包含工控设备龙头汇川技术、人工智能龙头科大讯飞等;在绿色低碳领域,包含新能源汽车龙头比亚迪、逆变器制造龙头阳光电源等。根据国证三级行业统计,所有样本公司自由流通市值均在所属细分行业排名前三,其中23家排名第一。样本公司ESG表现优秀,根据国证ESG评价结果,有八成达到AA级及以上。

收益特征方面,深证50指数呈现出了较好的“高收益、高波动”特征。相关测算显示,自2002年底至2023年9月底,深证50指数的年化收益与年化波动分别约为10%和27%,相较于境内外其他宽基,年化收益与年化波动均相对较高,具有更高的弹性,交易功能突出。

嘉实基金表示,深证50指数的推出丰富了深市优质企业投资标的,将有望成为境内新的标杆性宽基指数,满足投资者更为多元的指数化投资需求,同时引导资源要素流向国家重点领域龙头企业,为实体经济引入资金活水。

基民投资要“量体择基”

实际上,截至目前指数化投资在机构资产配置、居民财富管理中逐渐发挥重要作用。宽基指数以其风险分散、投资成本低、紧跟市场走势等特点,深受机构投资者等长期资金的青睐。早在今年8月时,证监会的“活跃资本市场”相关举措,就提出要放宽指数基金的注册条件,以提高指数基金的开发效率;同时鼓励基金管理人在产品创新方面加大力度。

富国基金表示,深证50指数的发布,对于A股市场核心宽基指数体系的补齐、深交所市场高质量发展具有重要意义。未来,随着深证50指数的平稳运行,具有“深市”特色、公司治理良好、长期增长潜力大的资产有望迈入世界前列,成为全球范围的龙头企业,指数的投资价值也将进一步凸显。此外,随着后续跟踪深证50指数的相关产品推出,将引导资金流向最具成长性且符合我国产业转型的实体经济,形成优质优价趋势,进一步助力实体经济高质量发展。

嘉实基金表示,全面注册制下,投资者获取超额收益的难度加大,而凭借流动性、便捷性、透明性等优势,指数基金不仅能够满足投资者的交易需求,降低投资者选股难度,还能提高市场流动性及交易效率,细分领域的指数主题基金还能实现投资的精准布局,更好地捕捉结构化的投资机会。因此,未来指数化投资在机构资产配置、居民财富管理中将越来越发挥重要作用。

“从海外市场来看,随着超额收益的进一步下降,指数化投资的占比会持续上升,而中国距离海外市场仍然有巨大的提升空间。目前来看,被动投资的最大特点就是把选择权交给了投资者,相比于赛道型的选手、主动基金经理的‘造星’运动,被动投资与基金经理无关,在长时间上可以给投资者稳定的预期,投资者自己的判断和决策就可以清晰地反馈到投资结果上来。”银华基金ETF业务总监王帅表示。

进一步地,嘉实基金指出,在判断指数投资标的方面,建议投资者关注标的指数的编制方案、成份股及行业构成、收益风险特征、估值水平等,但核心还是要根据自身风险收益偏好量体择基。