三季度利率先抑后扬 跨季资金偏贵 节后大概率将转松

作者: 投资币 时间: 2024-11-15 01:43 阅读: 1153

随着三季度收官,季内债市呈现冲高回落态势,这背后体现出利率先抑后扬的影响。事实上,三季度资金面较长时间呈现偏紧状态,到季末依然呈现跨季资金偏贵的态势,且权益市场的反弹也在扰动债市资金,特别是长期国债利率先抑后扬之后,长端利率是否会再次迎来调整,进而影响资金流向?值得四季度乃至节后市场重点关注。

三季度债市震荡偏弱,基金收益增长趋缓

维持在低位的震荡区间,三季度债市表现明显较上半年有所暗淡,10年期国债收益率探低至2.54%,尽管在7月经济数据公布之后出现一波上涨,但经济企稳复苏依然对债市形成压制,叠加权益资产的走强,整个三季度债市赚钱效应减弱。

具体来看,8月份,全国规模以上工业企业利润同比上升17.2%,利润增速由负转正。分大类行业看,三大行业利润累计增速均有所回升,其中采矿业累计利润增速自1-7月的-21%升至-20.5%,制造业累计利润增速自1-7月的-18.4%回升至-13.7%,电力热力燃气和水的生产供应业累计利润增速自1-7月的38%回升至40.4%,制造业利润回升幅度较大。

经济的企稳复苏,对债市其实是利空,而随着基本面数据的边际改善,资金价格的边际成本其实也在增加,信达证券研报指出,9月以来资金面波动加大,尤其是月初就出现了明显收紧,DR007持续位于政策利率之上。

可见,债券市场维持偏弱震荡,资金面先紧后松,但跨季资金价格仍然偏贵,长端利率在权益市场反弹的背景下也出现了一些调整。这还要取决于跨季前后的资金价格、假期国内外市场可能的状态和政策取向。

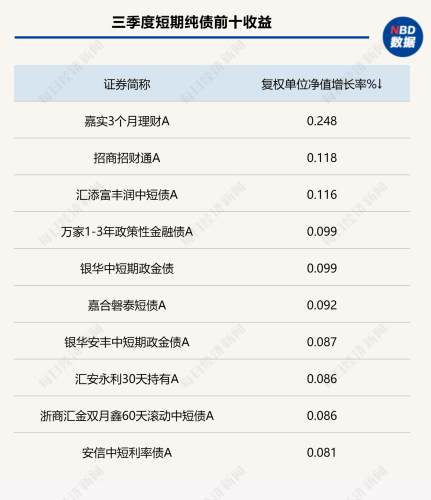

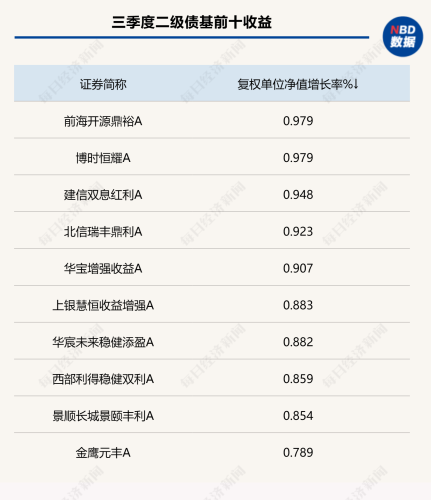

不过,从整个三季度的投资端来看,投资债市的赚钱效应弱于上半年,以公募债券基金为例,Wind统计显示,中长期纯债基金指数三季度涨0.55%,低于一、二季度的0.94%、1.16%;短期纯债基金指数季内收涨0.57%,低于一、二季度的0.94%、0.93%。

展望后市,业内人士认为,短期来看,债券市场牛市氛围消失后,债市震荡的幅度有所加大。资金面、利率债供给、短期经济数据表现等,都可能对市场形成一定程度的扰动,体现为阶段性的调整风险和机会。

跨季资金偏贵,节后大概率将转松

提到影响债市的重要因素,市场资金面的波动至关重要,信达证券分析指出,尽管9月跨季资金价格偏贵,机构跨季进度明显偏慢,非银机构更多等待当月最后一周以14天资金跨季。

这需要央行在季末大规模投放跨季资金,市场可能还是会受到一定的扰动,需要机构妥善应对。但根据央行最新的表态,跨季后资金面大概率还是会出现转松,信达证券认为,至少不会比9月更紧。

诺安基金分析指出,当前国内经济边际出现回暖,但强度未超过季节性影响,尤其政策不断加码下的地产领域恢复斜率不强,考虑相关政策仍在出台,需进一步观察变化,短期对债券市场影响偏逆风。

税期后的资金市场,央行大量投放有所缓和,适逢跨季叠加利率债供给放量,其波动在所难免。货币政策面临经济增长与汇率稳定的相对平衡,降低实体债务成本释放经济活力,广谱利率下行或为中期方向。因此在操作上,维持债券市场偏震荡走势判断,组合策略建议保持仓位杠杆套息,提升资产流动性。

对于债券市场而言,信达证券分析指出,十一后潜在的利好主要还是在于跨季后资金面可能的转松。在收益率曲线已较为平坦的状态下,现阶段长端利率仍然存在一定的不确定性,趋势性回落的机会可能要等待10月下旬之后。

但如果短端利率企稳回落,长端进一步向上的空间也会受到限制。而短端利率在前期的持续调整后,已经存在较高的配置价值,其顶部可能已经出现,在跨季成本较高的冲击结束后,后续仍然存在下行的空间。