暴涨后闪崩!警惕!可转债市场调整明显 对待高价可转债需谨慎

作者: 投资币 时间: 2024-12-04 17:21 阅读: 872

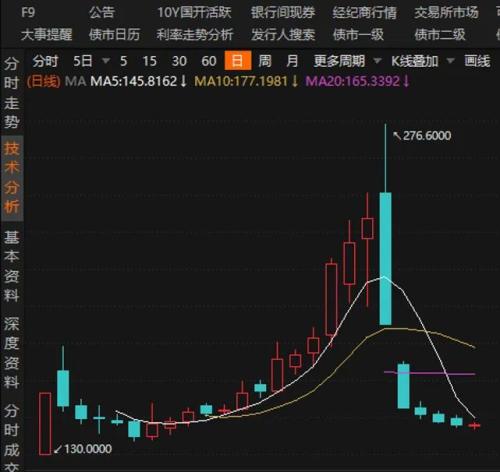

上市即暴涨,仅一周便腰斩。

近期的可转债市场颇不平静,不少可转债上演的“过山车”行情,刺激着投资者的神经。以兴瑞转债为例,经计算,如投资者在9月11日最高点买入该券,一周后其资产将仅剩约一半。除兴瑞转债之外,聚隆转债、纽泰转债、天铁转债等多只可转债短期内均出现暴跌。

业内人士分析认为,近期债券市场收益率上行,权益市场低迷以及个券发生强赎等因素影响了可转债市场表现。此外,对于高价、高转股溢价率的个券风险应当保持警惕,后续可转债市场或将维持震荡,优先考虑防御性策略。

可转债市场调整明显

近期可转债市场回调明显。Choice数据显示,截至18日,中证转债指数近10个交易日下跌1.85%,其中多只可转债价格出现闪崩。9月16日,兴瑞转债微涨0.03%,此前已连续5日下跌,18日收盘报价143元,对比9月11日最高点276元的价格,下跌幅度超45%。聚隆转债同样遭受大幅调整,其价格曾于8月25日一度来到225.6元,但截至18日收盘,聚隆转债报价146.7元,下跌35%。

类似个券还包括纽泰转债、天铁转债等,9月以来的下跌幅度均超过了30%。

针对本轮可转债市场调整的原因,仟富来资产创始人许佳莹表示,从债券市场整体情况来看,收益率的上行影响了纯债的表现。加上近期股票市场的表现同样低迷,可转债因与正股价格具有较高相关性,因此受到一定拖累。

复熙资产认为,天铁转债等个别可转债的强制赎回引发市场的恐慌,一系列高价转债全面下跌,叠加当前可转债市场的整体估值已处于偏高水平,短期出现调整属于预期之中。

“部分发行可转债的上市公司的利润仍在探底阶段,其基本面成为拖累市场行情的因素之一,随着可转债强赎倾向边际提升,高价个券的估值受到压制。”广发证券固定收益首席分析师刘郁表示。

对待高价可转债需谨慎

值得注意的是,上述提到的兴瑞转债、聚隆转债、纽泰转债等次新债,在首次公开发行后均经历暴涨,而后急转下跌。

比如,于7月18日首次上市的纽泰转债在其后的4个交易日内,上涨幅度超过100%,9月1日最高涨至303元,涨幅超过200%。随后纽泰转债的价格一路向下,截至18日,已回落至188.8元。

“这些次新债的价格已经高估,其主要原因是因为部分投资者的过度炒作,目前是价格回落至正常估值。对于普通投资者来说,应当与这种被高估的债券保持距离,理性投资,尽量选择价格在合理范围内的可转债,规避估值回归带来的大幅回撤。”复熙资产表示。

“可转债的防守属性通常在市场下跌时发挥作用。”许佳莹称,“可转债的波动大多小于正股。但由于可转债交易可T+0以及无涨跌停限制,加上部分资金在可转债操作中诱多,推动了市场情绪,导致很多可转债价格脱离正股一度大涨。个别可转债投机氛围较重,如高价、高转股溢价率个券,因债底保护作用薄弱,一旦公司强赎,投资者将面临较大的亏损风险。”

在防御中适度反击

在多位业内人士看来,四季度可转债市场或将波动,优先考虑采用防御性策略。

展望可转债市场后续行情,许佳莹认为,四季度通常伴随着年底资金结算和调整,以及上市公司的财报发布,可能导致市场情绪出现波动,投资者将更为关注风险管理。因此,防御性策略将更具优势。“此外,可重点关注具有稳定盈利和健康财务状况的公司,这类公司的可转债弹性更好,也可提供更多的超额收益。”

刘郁表示,随着经济基本面企稳回暖,外资流出压力有所放缓,正股的风险偏好和流动性边际或将改善。“回顾历史,即使利率上行,只要未发生显著赎回冲击,在正股回暖支撑下,可转债市场高股性品种在后续仍具有较好表现。同时,考虑到正股目前处于底部震荡阶段,以高股息品种为底仓,通过中小盘成长品种博取弹性收益的哑铃策略可优先考虑。”

具体到行业及个券方面,刘郁表示,有出口支撑、近期业绩尚可且政策环境友好的汽车产业链品种值得关注;此外TMT产业链业绩存在触底反弹的可能,相关品种亦值得关注。金融、地产类、化工等顺周期板块则存在交易机会。