龙年开门红成定局?最全A股问答回应市场关切!

作者: 投资币 时间: 2024-11-25 14:17 阅读: 1358

春节假期,全球市场主要股指多数上涨,日经225指数累计涨逾4%,英国富时100指数、法国CAC40指数、韩国综合指数累计涨逾1%。中国资产大涨,春节假期期间恒生指数涨近3%,恒生科技指数、纳斯达克中国金龙指数大涨逾5%。

对于即将开盘的A股,投资者充满期待,我们就市场和投资者最关心的问题,邀请相关机构人士给予回应。

龙年A股能否迎来开门红?

我们先看在春节假期期间(2月9日到16日),全球资本市场发生了什么?

英国富时100指数上涨1.53%,法国CAC40指数上涨1.34%,德国DAX指数上涨0.91%。美股三大指数分化,道琼斯工业指数、纳斯达克指数分别下跌0.25%、0.11%,标普500指数上涨0.15%。亚太市场中,日经225指数上涨4.41%,恒生指数上涨2.91%,韩国综合指数上涨1.09%。

中国资产全线大涨,纳斯达克中国金龙指数大涨5.70%。热门中概股中,阿里巴巴涨逾4%,拼多多涨逾6%,网易涨近3%,京东涨近10%,百度、理想汽车涨近4%,蔚来涨逾5%,小鹏汽车涨逾13%,华住涨逾15%。

港股市场中,春节长假期间恒生指数上涨2.91%,恒生中国企业指数上涨3.71%,恒生科技指数上涨5.50%。行业板块方面,恒生24个二级行业大多数收涨,其中媒体、消费者服务、耐用消费品与服装领涨,分别上涨9.90%、8.50%、5.90%;仅有公用事业、电信服务、运输行业下跌,分别下跌0.40%、1.20%、1.50%。

在全球市场普遍上涨、中国资产在春节假期大涨的情况下,业内人士认为,A股市场龙年取得开门红是大概率事件。

招商证券首席策略分析师张夏表示,2月开始,随着流动性冲击逐渐化解,市场有望逐渐筑底回升,A股走成类似2016年的概率进一步加大。

海通证券首席经济学家、研究所所长荀玉根表示,春节假期期间海外市场普遍上涨,或有利于A股节后情绪回暖。

国联证券首席策略分析师包承超表示,从PB估值分布来看,当前市场估值状态比2022年4月、2018年底更具性价比,仅次于2008年和2012年底。情绪、风险溢价等指标处于极值位,短期反弹胜率较高。

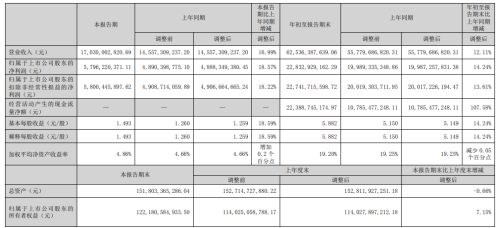

此外,A股市场历来有开门红的传统,从上证指数来看,过往10年里,A股市场有6年出现开门红,节后3天和5天上涨概率更是达到70%。

节前A股涨势是否能延续?

在春节假期前一周(2月5日-2月8日),A股市场全线反弹,上证指数、深证成指、创业板指分别累计上涨4.97%、9.49%、11.38%。在龙年开始后,业内人士认为,A股的涨势仍有望延续。

荀玉根表示,2024年春节前一周市场明显上扬。从前期的调整时空和估值性价比维度综合来看,A股或已在筑底,叠加近期资金面和政策面的积极因素不断积累,市场或迎来底部的第一波反弹行情。

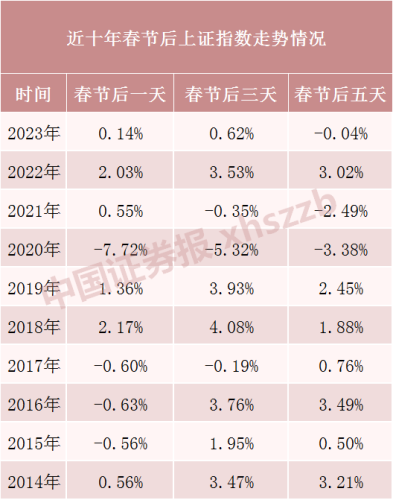

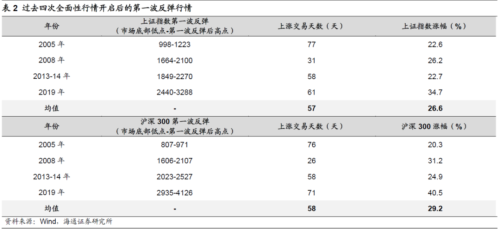

对于未来行情的持续时间和高度,荀玉根认为,或可以借鉴历史底部第一波反弹及春季躁动行情。回顾2005年、2008年、2013-2014年、2019年四次大盘筑底的第一波反弹行情,行情往往持续3个月左右,指数涨幅25%-30%。此外,从季节性规律看,当前是数据空窗、政策频发的“春季躁动期”,历史上A股春季行情持续时长平均超两个月,期间上证综指及沪深300的涨幅平均超20%。

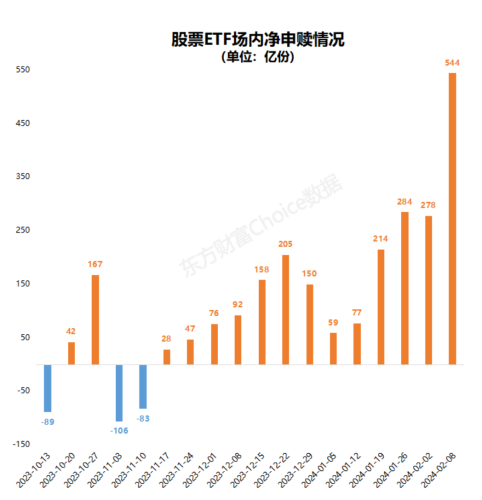

ETF资金是否会持续入场?

2023年10月23日,中央汇金公告表示当日买入了ETF,并将在未来继续增持。自此,一轮轰轰烈烈的大资金爆买ETF潮拉开序幕。若从中央汇金宣布增持当日开始计算,不到4个月时间内,A股ETF资金净流入已高达4358.96亿元。

值得关注的是,仅头部8只宽基指数基金,净流入额就高达3770亿元。其中,最“吸金”的两只基金资金净流入均在700亿元以上,易方达沪深300ETF净流入783.06亿元,嘉实沪深300ETF净流入708.89亿元。此外,华泰柏瑞沪深300ETF净流入689.55亿元,华夏沪深300ETF净流入535.15亿元,华夏上证50ETF净流入498.23亿元,易方达创业板ETF净流入239.98亿元,南方中证500ETF、南方中证1000ETF净流入均超过100亿元。

业内人士指出,ETF证券配置比例有严格的下限要求,可以为资本市场提供稳定的长期资金,在市场承压时将有效发挥“锚”和“缓冲垫”的作用,有利于降低市场整体波动水平,促进资本市场平稳健康发展。

对于增量资金的入市,证监会新闻发言人此前表示,证监会坚定支持中央汇金公司持续加大增持规模和力度,将为其入市操作创造更加便利的条件和更加畅通的渠道。同时,证监会将继续协调引导公募基金、私募基金、证券公司、社保基金、保险机构、年金基金等各类机构投资者加大力度入市,鼓励和支持上市公司回购增持,为A股市场引入更多增量资金,全力维护市场稳定运行。

市场人士认为,随着政策不断加码,资金有望加速入场,各路中长线资金有望成为A股市场增量资金的重要来源。

小盘股大跌后能否迎修复?

2024年以来,小盘股持续调整,中证2000指数累计下跌27.49%,其中2月8日上涨8.75%,使得跌幅有所收窄。小盘股在持续调整后,能否延续2月8日的修复行情?

分析人士认为,节后市场风格有望偏向均衡,中小盘可能会占优。

华金证券策略首席分析师邓利军认为,短期风格依然可能偏向大盘,同时微盘风格可能转向中小盘,理由是从最近两个季度盈利增速以及年报预告来看,大盘和部分中小盘相对占优。此外,当前处于盈利回升、信用回落阶段,有业绩支撑的中小盘风格有望占优。

张夏指出,从定价原理角度来看,在经济增速中枢稳定、企业资本开支增速回落后,越高ROE越高自由现金流的板块,远期潜在分红率越高。在成长板块估值大幅回调后,部分远期增速相对稳定、分红率稳定提升、自由现金流高的公司可能是更佳的红利选择。

央行降准后是否还会降息?

2月9日,中国人民银行发布的数据显示,2024年1月人民币贷款增加4.92万亿元,同比多增162亿元;1月社会融资规模增量为6.5万亿元,比上年同期多5061亿元,表现均好于市场预期。1月末,广义货币余额297.63万亿元,同比增长8.7%。狭义货币余额69.42万亿元,同比增长5.9%。流通中货币余额12.14万亿元,同比增长5.9%。当月净投放现金7954亿元。1月贷款增长高于市场预期,业内人士指出,这反映出实体经济活力增强,企业提前布局投资生产,助力实现经济良好开局。较好的金融数据也能够持续提振信心,改善社会预期。

荀玉根预计,随着重要会议临近,积极的稳增长政策还将持续发力,国内基本面或逐步修复。后续降息可期,但是否立即开启有待进一步观察。

开源证券宏观经济首席分析师何宁认为,央行发布的《2023年第四季度中国货币政策执行报告》指出,“稳健的货币政策要灵活适度、精准有效”,指向总量政策将稳中有松,降准后降息可期。“维持流动性合理充裕”的要求下,判断2月降准落地后,2-3月可能还有降息,包括政策利率和LPR。

浙商证券首席经济学家李超认为,短期看,受汇率压力的掣肘,全面降息即降低逆回购、MLF利率的概率不高,尤其是在央行近期刚实施“定向降息”的情况下。但上半年,即相对较长的时间维度内,仍有降息概率。判断是否降息,核心要关注DR007走势,若其持续、大幅低于7天逆回购利率,则有降息概率。

如果要降息,天风证券首席宏观分析师宋雪涛认为,可能的结果是不对称下调LPR利率,5年期以上LPR利率降幅可能大于1年期LPR利率。一方面,截至2024年1月,5年期以上LPR利率降幅低于1年期LPR利率,这为当前5年期以上LPR利率更大幅度下调留出了一定空间;另一方面,更大幅度降低5年期以上LPR利率不仅能够降低居民购房成本和房企融资成本,也能够向市场传递更积极的信号。

什么主题板块

可能表现更抢眼?

业内人士表示,高股息及红利板块、业绩超预期方向、部分成长板块超跌反弹机会值得关注。

华鑫证券量化和基金研究首席吕思江认为,板块方面,当前红利打底同时把握超跌成长反弹的交易机会:一是央国企红利方向的非银、建材、家电、电力及公用事业;二是高景气成长方向的医药、电新、贵金属;三是超跌及产业政策受益的科技方向,如计算机鸿蒙、消费电子、游戏等。

国信证券策略分析师陈凯畅认为,现金牛资产或将在估值重塑过程中稳健前行,关注2023年末静态股息率在6%以上、当前仍接近这一指标的红利指数,行业层面关注公用事业、银行、电力、铁路公路、燃气、家居用品、家纺等行业。年报景气超预期交易进入中后段,关注两条思路:一是2024全年业绩预期增速较高、盈利能力较强,由于偶然性因素导致2023年报预告表现较弱,预告披露后超调明显的优质企业;二是2023年报预告“持续超预期”行业,包括非银、公用、交运、汽车、家电。

申万宏源证券策略团队认为,在A股信心逐步恢复背景下,美股科技股上涨带动的A股映射,至少构成超跌反弹行情演绎的线索。科技成长是超跌程度更高的方向,短期反弹有望开始兑现。AI是春节假期产业催化最密集的方向,关注AI应用(AI视频是短期主题热点)、AI算力、AI PC的投资机会。另外继续看好华为链(昇腾、操作系统)、机器人、国防军工(航空主机厂)等科技成长方向超跌反弹。

2月16日OpenAI发布文生视频模型Sora,AI方向的机会也值得关注。国泰君安证券表示,AI视频生成能力实现跨越式发展,从而推高行业天花板,产业赋能的深度和广度有望超预期拓展。Sora模型将推动AI多模态领域飞跃式发展,AI创作等相关领域将迎来深度变革,AI赋能范围进一步扩大,多模态相关的训练及推理应用也将进一步提升对算力基础设施的相关需求。